铝作为全球核心工业金属,广泛应用于新能源、汽车制造、建筑建材等领域,其价格波动与宏观经济、产业链供需及政策导向深度绑定。国际铝业期货作为规避价格风险、实现资产配置的核心工具,已成为全球投资者和产业链企业的重点关注标的。本文将全面解析国际铝业期货的核心品种、市场格局、2026年行情趋势及交易策略,助力投资者精准把握市场机会。

一、国际铝业期货核心交易品种及市场格局

全球铝业期货市场形成了以伦敦金属交易所(LME)、芝加哥商品交易所(CME)和上海期货交易所(SHFE)为核心的三足鼎立格局,三大市场合约各具特色,覆盖不同区域的定价需求。

1. 伦敦金属交易所(LME)铝期货

LME铝期货是全球铝贸易的定价基准,自1877年推出以来,凭借全球化交易网络、灵活的交割机制和庞大的市场深度,占据全球铝期货交易的主导地位。全球超过80%的铝贸易通过LME价格进行结算,年成交量超1.5亿手,对应标的量远超全球铝年产量的50倍以上。

其标准合约规模为25吨,合约代码为AH,最小价格波动为0.5美元/吨,交易时间覆盖全球主要时区,满足不同地区投资者的交易需求。LME独特的逐日交割制度的核心操作,不同合约月份的升贴水直接反映市场对未来供需的预期,成为产业链企业套期保值的核心工具。

2. 芝加哥商品交易所(CME)氧化铝期货

CME推出的氧化铝FOB澳大利亚期货合约,聚焦铝产业链上游原料端,为企业提供精准的氧化铝价格风险管理工具。合约分为基于普氏指数(ALA)和金属导报指数(ALB)两个品种,合约单位为100吨,报价单位为美元/吨,采用现金交割方式,结算价格以对应指数的月度均值为准。

该合约支持电子盘全天候交易,依托CME集中清算机制,为投资者提供资金安全保障和透明的价差波动空间,适合铝冶炼企业对冲氧化铝采购成本风险。

3. 上海期货交易所(SHFE)铝系期货

SHFE铝期货(沪铝)聚焦国内市场,反映中国铝产业链供需格局,合约规模为5吨/手,报价单位为元/吨,是国内电解铝企业、加工企业套保的主要工具。2025年沪铝主力价格区间为19000-22980元/吨,年度涨幅13.8%,呈现震荡走强态势。此外,SHFE铸造铝合金期货的上市,进一步完善了铝产业链期货品种体系,该品种价格与铝价相关性较高,受废铝成本驱动显著。

二、2026年国际铝业期货行情驱动因素及趋势展望

2026年国际铝价受宏观流动性、产业链供需及政策因素多重影响,整体呈现“金融属性主导、供需缺口支撑”的震荡走强格局,不同品种走势存在分化。

1. 宏观层面:流动性宽松与政策导向形成支撑

海外方面,美联储降息周期开启,全球流动性环境持续宽松,叠加“去美元化”交易推进,避险资金持续流入有色金属板块,为铝价提供系统性支撑。国内方面,2026年作为“十五五”开局之年,宏观政策聚焦扩大内需,设备更新、消费品以旧换新等政策将提振铝终端消费需求,强化市场乐观预期。

同时,海外关税政策的反复性仍存扰动,美国对等关税及贸易壁垒可能阶段性影响铝价波动,但随着市场预期边际缓和,政策对价格的冲击程度逐渐弱化。

2. 供给端:刚性约束凸显,缺口逐步累积

国内电解铝产能接近理论“天花板”,供给弹性显著下降。2026年国内电解铝产能净增约61万吨,产量预计达4524万吨,产能利用率升至99%以上;2027年产能增速接近0%,供应偏紧格局将持续强化。海外市场方面,2026年产能净增82万吨,新投产能主要集中在印尼,而莫桑比克电解铝厂因电力问题面临减产,进一步加剧全球供需缺口。

氧化铝市场则呈现过剩格局,国内外供需宽松导致价格围绕现金成本线震荡,铝土矿价格受产业链利润传导影响同步走弱,但矿业巨头减产预期可能阶段性提振盘面情绪,需警惕仓单到期带来的压制风险。

3. 需求端:季节性波动为主,长期韧性可期

短期来看,春节前铝下游加工企业开工率处于低位,高铝价对终端消费形成抑制,库存进入累积周期,铝价面临阶段性回调压力。中长期来看,新能源汽车、光伏、储能等新兴领域对铝的需求持续增长,叠加传统建筑、家电行业的稳健需求,将支撑铝价中枢上移。

铝合金市场受废铝供应紧张、成本支撑强劲,价格随铝价高位震荡,但行业开工率偏低、供需双弱格局下,淡季对铝价的贴水可能高于往年水平。

三、国际铝业期货交易策略及风险提示

1. 单边交易策略

电解铝方面,依托供需缺口、低库存及宏观宽松支撑,铝价有望冲击前高,建议采取逢回调看多思路,LME铝关注2800-3000美元/吨区间,沪铝主力合约参考23000-25000元/吨运行区间。氧化铝方面,维持过剩格局,成本定价逻辑主导,建议采取反弹沽空策略,沪铝氧化铝主力合约参考2600-2900元/吨区间。

铝合金期货以跟随铝价波动为主,关注淡季贴水扩大后的套利机会,ADC12合约参考22000-24000元/吨区间交易。

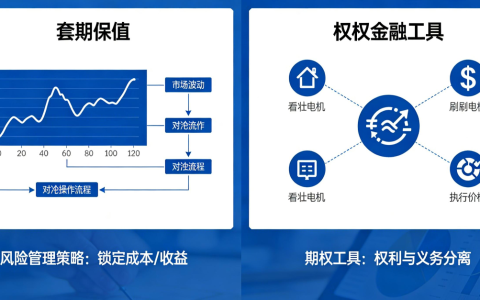

2. 套利交易策略

跨期套利方面,铝期货关注库存低位下月差back扩大机会,淡季结束后可把握基差收敛行情;跨市场套利方面,当铝锭进口亏损处于-800元~-3000元区间时,存在内外价差反复套利机会。铝合金与铝价的贴水在100-1400元区间时,可布局套利交易,同时关注期货涨价后的期现套利机会。

3. 风险提示

国际铝业期货交易需重点关注三大风险:一是政策扰动,海外关税调整、国内产能调控政策可能改变市场供需格局;二是供应端突发扰动,如海外铝厂事故、电力短缺导致的减产超预期;三是宏观情绪反转,美联储降息预期落地不及预期、全球经济衰退风险可能引发资金撤离金属板块。

四、结语

2026年国际铝业期货市场机遇与风险并存,宏观流动性宽松与产业链供需缺口形成核心支撑,铝价整体震荡走强的趋势明确,但阶段性波动需警惕。投资者应结合宏观经济、产业链数据及政策变化,灵活调整交易策略,合理运用套期保值工具对冲风险;产业链企业可依托期货市场优化库存管理和成本控制,把握基差交易及跨品种套利机会。未来随着全球能源转型和新兴产业发展,铝的金融属性与商品属性将进一步共振,国际铝业期货市场的定价影响力和流动性有望持续提升。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.xlyzjpj.com/4253/