原油期货市场中,“内盘”(国内SC原油期货)与“外盘”(国际WTI、布伦特原油期货)是交易者最常接触的两类标的,两者价格联动性极强,但因市场环境、交易规则、影响因素等差异,走势上存在明显不同,很多投资者因混淆两者差异,盲目跟风外盘操作,导致亏损。本文全面解析原油期货内盘与外盘的走势区别,深挖差异背后的核心原因,并给出针对性的实操应对策略,帮助投资者理清操作逻辑,规避跟风误区,提升交易胜率。

一、核心前提:明确内盘与外盘的定义

在解析走势差异前,首先明确内盘与外盘的核心定义,避免概念混淆,这是理解走势差异的基础:

1. 外盘原油期货:主要指国际市场的原油期货品种,核心代表为WTI原油期货(纽约商品交易所)和布伦特原油期货(伦敦洲际交易所),两者是全球原油定价的核心基准,覆盖全球主要原油产区和消费市场,交易时间几乎24小时,流动性极强,价格反映全球原油供需格局。

2. 内盘原油期货:主要指国内上海国际能源交易中心推出的SC原油期货(中质含硫原油期货),交割标的为API°28、硫含量1.5%的中质含硫原油,与我国进口原油品质高度契合(我国进口原油中,中质含硫原油占比超60%),交易时间分为日盘(9:00-15:00)和夜盘(21:00-次日2:30),价格受国际油价、人民币汇率、国内供需等因素共同影响。

核心关联:内盘SC原油期货价格以国际油价(外盘)为核心锚点,联动性极强,外盘上涨或下跌,通常会带动内盘同步波动;但因内盘存在自身独特的影响因素,走势不会完全跟随外盘,甚至会出现背离行情。

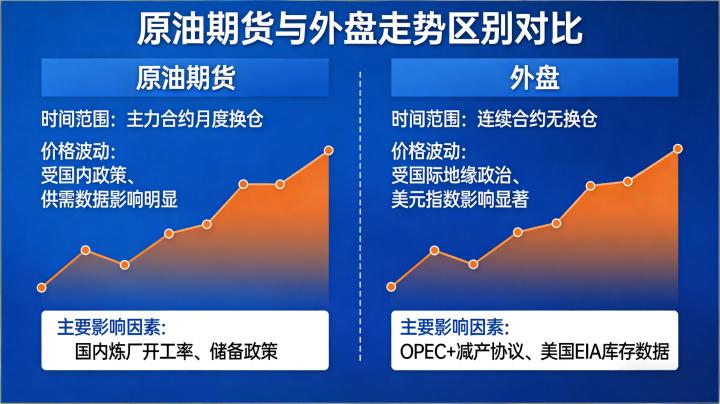

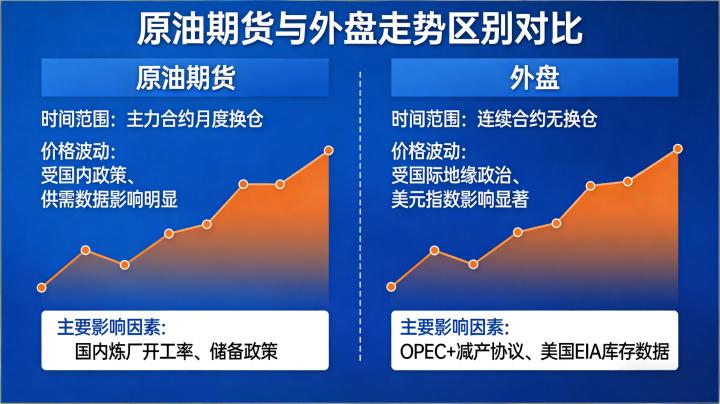

二、原油期货内盘与外盘的核心走势区别

内盘与外盘的走势差异,主要体现在波动幅度、走势同步性、价差波动、极端行情表现四个方面,每个差异背后都有明确的市场逻辑,需结合实际行情理解,避免单纯记忆差异。

(一)差异一:波动幅度不同,外盘波动更剧烈

这是内盘与外盘最直观的走势差异,外盘原油期货(WTI、布伦特)的波动幅度明显大于内盘SC原油期货,核心原因有三点:

1. 市场流动性:外盘原油期货覆盖全球投资者,交易规模巨大,流动性极强,资金进出便捷,容易引发大幅波动;内盘SC原油期货主要面向国内投资者,交易规模和流动性不及外盘,资金炒作空间相对有限,波动幅度相对温和。

2. 影响因素复杂度:外盘原油价格受全球范围内的因素影响,包括OPEC+产量决策、中东地缘政治、美国能源政策、全球宏观经济、美元指数等,任何一个因素出现变动,都可能引发外盘大幅波动;内盘SC原油价格虽受外盘影响,但同时受国内政策、人民币汇率、国内供需等因素约束,波动幅度被一定程度“平滑”。

3. 交易时间:外盘几乎24小时交易,全球不同时段的重大消息(如美国盘的EIA数据、欧洲盘的地缘政治消息、亚洲盘的供需数据)都能及时反映在价格中,行情波动连续且剧烈;内盘存在交易时段断层(如白天日盘结束后,外盘仍在交易,若期间出现重大消息,外盘大幅波动,内盘只能在次日开盘时反映,波动幅度相对有限)。

实操表现:例如,中东地缘冲突爆发,外盘WTI油价可能单日上涨5%以上,而内盘SC原油期货次日开盘可能上涨3%-4%,涨幅明显小于外盘,且后续走势不会完全跟随外盘的波动节奏。

(二)差异二:走势同步性有限,存在“滞后+背离”

虽然内盘与外盘联动性极强,但走势并非完全同步,主要存在两种情况,也是投资者最容易踩坑的地方:

1. 滞后性:内盘交易时间有限,当内盘休市(如日盘结束后、周末、国内节假日),外盘仍在正常交易,若期间外盘出现大幅上涨或下跌,内盘会在下次开盘时“补涨”或“补跌”,但涨幅/跌幅通常小于外盘,且走势节奏会出现偏差。例如,内盘周末休市期间,外盘因OPEC+减产消息上涨3%,内盘周一开盘可能上涨1.5%-2%,随后走势趋于平稳,不会完全复制外盘的上涨节奏。

2. 背离性:当国内供需、人民币汇率等因素出现重大变动时,内盘走势会与外盘出现背离,即外盘上涨,内盘下跌;或外盘下跌,内盘上涨。核心原因在于内盘的“国内因素修正”作用——外盘决定内盘价格中枢,国内因素(如进口量、炼厂开工率、汇率)决定内盘与外盘的价差。例如,外盘WTI油价维持稳定,但国内炼厂开工率大幅下滑,原油需求减少,内盘SC油价可能出现下跌,与外盘走势背离;再如,外盘上涨,但人民币大幅升值,内盘SC油价涨幅可能小于外盘,甚至出现下跌。

(三)差异三:价差波动不同,内盘受汇率影响显著

内盘SC原油期货以人民币计价,外盘WTI、布伦特以美元计价,这一计价方式的差异,导致内盘与外盘的价差(内盘价格换算为美元后与外盘价格的差值)波动频繁,且成为影响内盘走势的重要因素,这是外盘自身不存在的差异。

核心逻辑:SC理论价格≈(国际原油价格×人民币兑美元汇率)+进口相关成本(关税、增值税、运费、仓储费)。当人民币升值时,同等外盘价格下,内盘SC价格会下降;当人民币贬值时,同等外盘价格下,内盘SC价格会上升。

实操表现:例如,外盘WTI油价维持在80美元/桶,当人民币兑美元从7.2升值至7.0,其他成本不变时,SC价格理论上会下降约12元/桶(对应1手合约价值变化1.2万元);若人民币贬值至7.4,SC价格理论上会上升约12元/桶。这种汇率影响,会导致内盘与外盘的价差持续波动,即使外盘价格不变,内盘价格也可能因汇率变动出现明显波动。

(四)差异四:极端行情表现不同,内盘受政策约束更明显

当出现极端行情(如油价暴涨、暴跌)时,内盘与外盘的走势表现差异尤为明显,核心原因在于内盘受国内政策约束更多,外盘则完全由市场供需和资金决定。

1. 外盘:极端行情下,波动幅度极大,完全遵循市场规律,例如2020年疫情爆发,外盘WTI油价一度跌破0美元/桶,创下历史新低;地缘政治冲突升级时,外盘油价可能短期内暴涨20%以上,没有明确的波动限制(仅受交易所涨跌停规则约束,但约束力度较弱)。

2. 内盘:极端行情下,波动幅度会受到一定限制,一方面,国内交易所可能调整保证金比例、涨跌停幅度,抑制过度波动;另一方面,国内宏观政策(如原油储备投放、进口调控)会干预市场,平抑价格波动。例如,当外盘油价大幅暴涨,引发国内通胀压力时,国家可能投放石油储备,增加国内供应,压制内盘SC油价涨幅,导致内盘涨幅远小于外盘;当外盘油价大幅暴跌,影响国内能源安全时,国家可能增加原油储备,支撑内盘SC油价,导致内盘跌幅小于外盘。

三、走势差异的核心原因汇总

总结上述走势差异,核心原因可归纳为4点,便于投资者快速理解和记忆:

1. 计价货币不同:内盘人民币计价,受人民币汇率影响;外盘美元计价,受美元指数影响,汇率差异是价差波动的核心原因。

2. 交易时间不同:外盘24小时交易,行情波动连续;内盘交易时间有限,存在滞后性,波动节奏与外盘不同。

3. 影响因素不同:外盘受全球因素影响,复杂度高;内盘受外盘+国内供需+政策+汇率多重因素影响,走势更具独立性。

4. 市场环境不同:外盘是全球开放性市场,流动性强,波动剧烈;内盘是国内市场,流动性相对较弱,受政策约束明显,波动更温和。

四、实操应对策略:结合差异,科学交易

了解内盘与外盘的走势差异后,核心是结合差异调整交易策略,规避跟风误区,利用差异把握交易机会,具体实操要点如下:

1. 不盲目跟风外盘:外盘上涨不代表内盘一定会涨,外盘下跌也不代表内盘一定会跌,交易内盘时,需结合人民币汇率、国内供需、政策等因素,综合判断,避免仅看外盘走势就盲目下单。例如,外盘上涨,但人民币大幅升值、国内炼厂开工率下滑,此时内盘可能不涨甚至下跌,需谨慎入场。

2. 利用滞后性把握开盘机会:内盘开盘前,重点关注外盘休市期间的走势和重大消息,若外盘大幅波动,内盘开盘时可能出现“补涨”“补跌”,可结合国内因素,轻仓捕捉短期机会,但需设置严格的止盈止损,避免行情反转。例如,内盘休市期间,外盘因EIA库存减少上涨2%,且人民币汇率稳定、国内无利空消息,内盘开盘后可轻仓做多,获利后及时离场。

3. 关注价差,把握套利机会:当内盘与外盘的价差突破合理区间时,可参与跨市场套利(如内盘价格偏低、外盘价格偏高时,买入内盘、卖出外盘,等待价差回归合理区间后平仓)。但套利操作难度较高,新手需熟悉价差规律,了解进口成本、汇率波动等影响因素,积累足够经验后再尝试。

4. 极端行情下,侧重内盘风控:极端行情(外盘大幅波动)时,内盘虽波动温和,但仍需严控仓位和风险,避免因外盘持续波动导致内盘跟随波动,引发亏损。同时,关注国内政策动态(如储备投放、保证金调整),及时调整交易策略,规避政策风险。

5. 分品种制定策略:交易外盘(WTI、布伦特),重点关注全球宏观、地缘政治、OPEC+决策;交易内盘(SC),重点关注外盘走势、人民币汇率、国内炼厂开工率、原油进口数据,结合两者差异,制定针对性的分析和交易策略。

总结来说,原油期货内盘与外盘的走势差异,本质是市场环境、计价方式、影响因素的差异导致的,两者联动但不同步,背离但有规律。投资者无需纠结于“谁涨谁跌”,核心是理解差异背后的逻辑,结合自身交易标的,制定科学的交易策略,规避跟风误区,严控风险,才能在原油期货市场中实现稳健盈利。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.xlyzjpj.com/4910/