镍期货作为重要的工业金属期货品种,是不锈钢、新能源动力电池产业的核心原材料,其价格走势与全球制造业、新能源产业发展高度绑定,而国际镍期货的交易主要集中在全球三大核心市场,各市场的交易规则、定价影响力、流动性各有特色,共同构成了全球镍期货的定价体系,主导国际镍期货的行情走势。本文盘点国际镍期货的三大核心交易市场,解析各市场的核心特点,结合最新市场数据分析国际镍期货行情走势,并对后续趋势进行研判,为投资者提供专业参考。

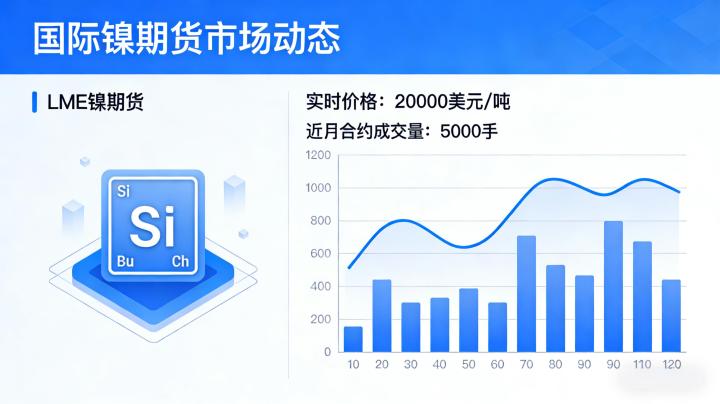

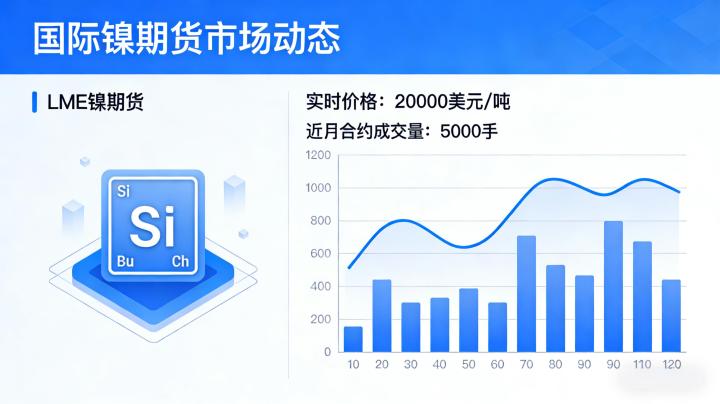

国际镍期货的交易核心集中在伦敦金属交易所(LME)、上海期货交易所(SHFE)、纽约商品交易所(COMEX) 三大市场,三大市场形成 “全球定价 + 区域供需 + 北美补充” 的格局,其中 LME 是全球镍价的核心定价基准,SHFE 反映亚太地区的供需格局,COMEX 聚焦北美市场的需求变化,三者价格高度联动,且各自的交易规则贴合区域市场特点。伦敦金属交易所(LME)是国际镍期货的发源地,也是全球最具影响力的镍期货交易市场,其镍期货合约是全球镍贸易的核心定价基准,交易品种为电解镍,合约单位 6 吨 / 手,报价单位美元 / 吨,交易时间覆盖全球主要市场活跃时段,流动性全球最高,2026 年 LME 下调镍期货交易及结算费 8.5% 后,进一步降低了交易成本,市场活跃度持续提升,其价格波动会直接传导至 SHFE 和 COMEX 市场,是分析国际镍期货行情的核心依据。

上海期货交易所(SHFE)是亚太地区核心的镍期货交易市场,也是全球镍期货市场的重要组成部分,中国作为全球最大的镍消费国,不锈钢和新能源电池产业的需求变化直接主导 SHFE 镍期货走势,其交易品种为电解镍,合约单位 1 吨 / 手,报价单位元 / 吨,交易时间包含日盘与夜盘,夜盘交易时间与 LME 市场重叠,保证了与国际镍价的高度联动性,SHFE 镍期货的走势不仅反映国内镍供需格局,也会反向影响 LME 市场,成为亚太地区镍贸易的核心定价参考。纽约商品交易所(COMEX)是北美地区的镍期货核心交易市场,其合约聚焦北美市场的镍消费需求,交易品种为电解镍,合约单位 2500 磅 / 手,报价单位美元 / 磅,交易时间与北美制造业活跃时段匹配,主要反映美国、加拿大的镍消费情况,虽市场规模与流动性低于 LME 和 SHFE,但作为北美地区的定价基准,其价格波动对全球镍期货行情形成重要补充,尤其是北美新能源电池产业的政策调整,会直接影响 COMEX 镍期货走势。

2026 年以来,国际镍期货行情整体呈现区间震荡的运行态势,核心定价基准 LME 伦镍期货围绕 17000-19000 美元 / 吨区间波动,2 月初收盘价为 17060 美元 / 吨,较月初小幅下跌;SHFE 沪镍期货受国内新能源产业需求支撑,呈现震荡偏强走势,围绕 130000-135000 元 / 吨区间波动;COMEX 镍期货则保持相对平稳,围绕 8.0-8.5 美元 / 磅区间运行,三大市场价格联动性保持稳定,汇率波动成为品种间价差的主要影响因素,整体行情受供需格局、宏观经济、产业政策三大核心因素主导。

从行情驱动来看,1 月下旬 LME 伦镍期货一度冲高至 19150 美元 / 吨的阶段高点,核心受全球新能源电池产业需求回暖提振,高镍三元电池的普及推动镍需求预期持续提升,成为价格上行的核心动力;但进入 2 月后,全球不锈钢产业开工率略有回落,镍的传统工业需求有所减弱,叠加美元指数小幅走强,以美元计价的伦镍期货承压回调,重回区间震荡格局。SHFE 沪镍期货则表现出独立的偏强走势,1 月以来国内新能源电池企业开工率持续提升,对镍的采购需求稳步增加,虽国内镍矿进口量小幅增长,供应端相对宽松,但需求端的韧性支撑沪镍期货未随伦镍同步回调,保持区间震荡偏强。COMEX 镍期货受北美新能源产业补贴政策支撑,需求预期向好,但当地镍加工产业产能有限,需求增长相对缓慢,对价格的提振作用有限,因此整体走势平稳,波动幅度远小于 LME 和 SHFE。

国际镍期货的行情走势受多重因素交织影响,其中供需格局、宏观经济、产业政策、汇率波动是四大核心变量,这些因素相互作用,共同决定了价格的波动方向与幅度,也是后续趋势研判的关键。供需格局是根本因素,供应端印尼作为全球最大的镍矿出口国,其镍矿开采、精炼镍生产产能的扩张节奏直接影响全球镍供应,而菲律宾、新喀里多尼亚等镍矿主产区的进口政策也会对供应形成扰动;需求端则由不锈钢和新能源电池两大产业主导,不锈钢产业占全球镍消费的 70% 以上,其开工率、产能变化决定镍的基础需求,新能源电池产业是镍需求增长的核心引擎,高镍三元电池的渗透率提升会持续推动镍需求增加,两大产业的需求边际变化是价格波动的核心驱动。

宏观经济走势影响国际镍期货的整体趋势,镍作为工业金属,其价格与全球制造业 PMI、GDP 增速等宏观数据高度相关,全球制造业回暖则镍需求提升,价格大概率上行;全球经济增速放缓则镍需求减弱,价格承压下跌,同时美元指数的波动对以美元计价的 LME、COMEX 镍期货影响显著,美元指数走强会压制镍价,反之则形成支撑。产业政策则是重要的扰动因素,各国对新能源汽车的补贴政策、不锈钢产业的环保调控政策,都会直接影响镍的需求预期,而 LME、SHFE 等交易所的政策调整,也会通过影响市场活跃度间接推动价格波动。汇率波动则主要影响不同市场间的镍价价差,人民币兑美元汇率的变化会直接调整国内镍进口成本,进而影响 SHFE 与 LME 的镍价价差,成为跨市场套利的核心参考。

结合当前市场环境与核心影响因素,对国际镍期货后续走势的研判为:短期区间震荡,中长期震荡偏强。短期来看,全球镍的供需格局相对平衡,供应端印尼镍矿出口保持稳定,精炼镍生产产能充足,需求端不锈钢产业开工率小幅回落,新能源电池产业需求稳步回暖,多空因素相互抵消,国际镍期货难以形成单边走势,LME 伦镍期货大概率维持 17000-19000 美元 / 吨区间震荡,SHFE 沪镍期货围绕 130000-135000 元 / 吨波动,COMEX 镍期货则继续保持 8.0-8.5 美元 / 磅的平稳走势。

中长期来看,新能源电池产业的需求增长是推动国际镍期货价格上行的核心动力,随着全球新能源汽车产业的持续发展,高镍三元电池的渗透率不断提升,动力电池对镍的需求将持续增加,成为镍消费的核心增量;同时全球不锈钢产业的产能稳步扩张,也会对镍的基础需求形成支撑。供应端虽印尼的镍产能仍在扩张,但镍矿开采与精炼镍生产的产能释放需要时间,供需格局将逐步向紧平衡倾斜,因此中长期国际镍期货行情大概率呈现震荡偏强走势,价格重心逐步上移。此外,需持续关注 LME、SHFE 等交易所的政策调整,以及印尼镍矿出口政策、全球新能源产业政策的变化,这些因素会成为行情波动的重要催化剂。

国际镍期货的交易集中在 LME、SHFE、COMEX 三大核心市场,各市场的定价影响力与区域特色形成了全球镍期货的定价体系,三者的价格联动性是分析行情的基础。当前国际镍期货处于区间震荡态势,受供需格局、宏观经济、产业政策等多重因素主导,短期无单边趋势,中长期受益于新能源产业需求增长呈现震荡偏强走势。投资者在参与国际镍期货交易时,需重点关注三大市场的价格联动性,把握供需端的边际变化,结合宏观经济与产业政策制定交易策略,同时严格执行仓位管理与止损止盈,做好风险防控。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.xlyzjpj.com/4936/