上证股指期货指数,核心指代以上证50指数为标的的股指期货品种(合约代码IH),由中国金融期货交易所(CFFEX)推出,是国内金融市场重要的风险管理与投资工具,也是投资者追踪沪市大盘蓝筹股走势、对冲股票组合风险的核心选择之一。本文将全面解析上证股指期货指数的核心内容,涵盖定义、合约规则、影响因素、投资风险及实操要点,助力投资者快速掌握核心知识,适配百度用户“精准查询、高效获取实用信息”的搜索需求。

一、上证股指期货指数核心定义

上证股指期货指数,本质是以上海证券交易所编制的上证50指数(代码:000016)为标的物的标准化金融期货合约,并非独立的指数品种,核心功能是通过期货合约价格反映市场对上证50指数未来走势的预期,实现“追踪指数、管理波动风险”的目标。

简单来说,上证股指期货指数(IH合约)不直接买卖股票,而是买卖“上证50指数未来价格涨跌的预期”——投资者买入合约,本质是押注上证50指数未来上涨;卖出合约,则是押注指数未来下跌,通过合约价差实现盈利或对冲现货市场亏损,是连接股票现货市场与期货市场的重要桥梁。

补充说明:上证50指数由沪市规模大、流动性好的50只最具代表性股票组成,以金融、消费类蓝筹股为主,权重分布集中于贵州茅台、招商银行、中国平安等龙头企业,因此上证股指期货指数的走势,紧密贴合沪市大盘蓝筹股的整体表现,波动性相对温和。

二、上证股指期货指数核心合约规则(2026最新版)

上证股指期货指数的交易规则由中国金融期货交易所统一制定,合约标准化程度高,核心细节如下(精准适配投资者“交易规则查询”高频需求),具体以交易所最新公告为准:

|

合约要素

|

具体说明

|

|

合约标的

|

上证50指数(代码000016)

|

|

交易代码

|

IH(如IH2601代表2026年1月到期合约)

|

|

合约乘数

|

每点300元,即指数变动1点,对应合约盈亏300元

|

|

最小变动价位

|

0.2点,对应盈亏60元/手(0.2×300)

|

|

合约月份

|

当月、下月及随后两个季月(如1月、2月、3月、6月)

|

|

交易时间

|

上午9:30-11:30,下午13:00-15:00(与沪市股票交易时段基本一致)

|

|

最后交易日

|

合约到期月份的第三个周五,遇法定假日顺延

|

|

交割方式

|

现金交割,到期以最后交易日上证50指数收盘价结算,不涉及实物股票交割

|

|

最低交易保证金

|

合约价值的8%(交易所最低标准,期货公司可能适当提高)

|

|

每日价格波动限制

|

上一个交易日结算价的±10%

|

|

单边持仓限额

|

单个客户单边持仓限额为1200手(2025年最新标准)

|

举例说明:若上证股指期货指数(IH合约)当前报价为3100点,那么单手合约价值=3100×300=93万元,按最低8%保证金计算,投资者交易1手需缴纳保证金=93万×8%=7.44万元,杠杆效应显著,既能放大盈利,也会放大亏损,需谨慎操作。

三、影响上证股指期货指数走势的核心因素

上证股指期货指数价格与上证50指数长期高度相关,但短期可能出现偏离,其走势主要受以下6大因素影响(覆盖投资者“走势分析”核心需求),也是实操中判断市场方向的关键依据:

1. 标的指数基本面(核心因素)

上证50指数的走势直接决定上证股指期货指数的长期方向,而上证50指数的涨跌,主要取决于其成分股的整体表现——尤其是金融(权重35%左右)、消费(权重25%左右)等核心板块龙头股的盈利状况、股价波动,以及成分股的分红、增发等动作,都会直接影响指数走势,进而传导至股指期货价格。

2. 宏观经济与政策因素

宏观经济数据(GDP增速、CPI、PMI、利率、汇率等)是重要影响因素:经济复苏向好时,蓝筹股盈利预期提升,上证50指数上涨,带动股指期货价格走高;经济下行时,指数承压,股指期货价格大概率下跌。

政策层面,财政政策(专项债发行)、货币政策(LPR降息、降准)、股市监管政策、行业政策(如金融监管、消费刺激)等,都会直接影响市场流动性和投资者预期,进而影响上证股指期货指数走势——例如,流动性宽松时,市场资金充裕,往往推动指数及股指期货价格上行。

3. 市场预期与资金供求

股指期货价格反映的是市场对未来指数走势的预期,当投资者对政策、经济数据形成超前预期时,期货价格可能领先上证50指数变动(如美联储降息预期升温时,股指期货可能率先反弹)。

同时,期货市场本身的资金供求关系也会影响价格:当多头合约供给大于需求时,价格上涨;空头合约供给大于需求时,价格下跌;此外,北向资金、公募基金、保险资金等大额资金的动向,也会影响市场流动性,进而影响股指期货价格。

4. 基差变动因素

基差是上证50现货指数与股指期货价格的差值,理想状态下,期货价格会围绕现货价格波动,到期时收敛于现货价格。但实际交易中,由于市场预期、交易成本、资金供求等因素,基差会频繁变动——基差扩大或缩小,会影响套期保值、套利交易的效果,进而影响股指期货价格的波动,也是专业投资者重点关注的指标之一。

5. 投资者心理因素

市场人气(投资者信心)对股指期货价格影响显著:人气旺盛时,即使指数点位不高,投资者买入意愿强烈,股指期货价格也可能上涨;反之,若投资者信心不足,即使指数点位较高,股指期货价格也可能下跌,尤其是短期市场恐慌或狂热情绪,会放大价格波动。

6. 国际市场因素

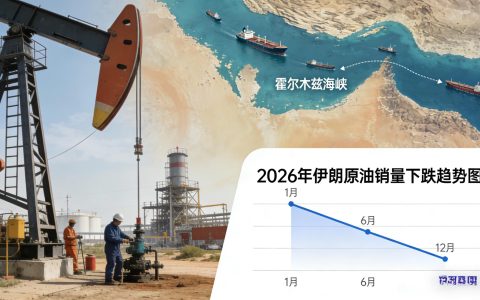

全球金融市场联动性增强,国际股市(如美股)、全球大宗商品价格、国际政治局势、美联储货币政策等,都会通过资金流动、市场情绪等渠道,间接影响上证股指期货指数走势——例如,美股大幅下跌时,可能引发全球股市避险情绪,带动上证50指数及股指期货价格回调。

四、上证股指期货指数的核心功能与投资风险

作为重要的金融衍生品,上证股指期货指数主要有两大核心功能,同时也伴随不可忽视的投资风险,适配投资者“风险规避”“功能了解”的高频需求,新手需重点关注:

(一)核心功能

1. 套期保值:这是股指期货最核心的功能。持有上证50成分股、沪市蓝筹股组合的投资者,可通过卖出上证股指期货合约,对冲股票组合因指数下跌带来的亏损——当股票组合下跌时,股指期货合约盈利,弥补现货市场损失,实现风险对冲,稳定投资收益(如机构投资者常用该方式管理股票组合风险)。

2. 投机交易:投资者可利用上证股指期货指数的杠杆效应和双向交易特性,根据对未来指数走势的判断,买入或卖出合约,通过价格价差盈利——既可以在指数上涨时买涨(多头),也可以在指数下跌时买跌(空头),灵活适配不同市场行情,但杠杆效应会放大盈利与亏损,风险较高,适合专业投资者。

3. 套利交易:当上证股指期货价格与现货指数的价差超过无风险套利成本时,机构投资者可通过“买入现货、卖出期货”或反向操作,赚取价差收益,同时推动期货价格与现货指数回归合理区间,维持市场定价的合理性。

(二)核心投资风险(新手必看)

1. 价格波动风险:上证股指期货指数价格紧密跟随上证50指数波动,而指数受宏观经济、政策、成分股等多种因素影响,波动频繁,若投资者判断失误,可能面临大幅亏损,且杠杆效应会进一步放大亏损幅度,甚至可能导致本金亏光。

2. 保证金与强行平仓风险:股指期货采用保证金交易,当投资者账户风险度突破150%(交易所警戒线),且未及时追加保证金时,交易所或期货公司将启动强制平仓程序,导致投资者持仓被强制卖出,亏损由投资者自行承担;此外,持仓超限、合约到期未处理、违反交易规则等,也可能触发强行平仓。

3. 流动性风险:尽管上证50股指期货市场总体流动性较好,但在重大节假日前后、市场突发重大事件时,市场交易意愿下降,流动性可能枯竭,导致买卖盘价差扩大,投资者难以在理想价格成交,可能面临额外亏损,甚至无法及时平仓。

4. 基差风险与到期风险:基差的不利变动会影响套期保值和套利交易的效果,导致无法完全对冲风险或套利失败;同时,股指期货合约有固定到期日,临近到期时,期货价格向现货价格强制收敛,若投资者未及时调整持仓,可能面临被动交割风险,增加操作成本和亏损概率。

5. 操作风险:投资者若不熟悉交易规则、误操作(如错买错卖合约、忘记平仓),或未合理控制仓位、未设置止损,都可能导致亏损,尤其是新手,需先熟悉规则,再谨慎参与。

五、上证股指期货指数投资实操要点(新手适配)

结合百度用户“新手入门”“实操指南”的搜索需求,整理以下核心实操要点,助力投资者规范参与交易,降低风险:

1. 先开户,再交易:投资者需通过正规期货公司开立股指期货账户,满足适当性要求(资金、交易经验、风险测评等),不可通过非正规渠道交易,避免资金安全风险;开户后,需充分了解交易规则,熟悉合约要素,不盲目入场。

2. 控制仓位,规避杠杆风险:由于股指期货杠杆效应显著,新手建议轻仓操作,避免满仓交易,同时设定严格的止损、止盈点位,一旦亏损达到止损线,及时平仓离场,避免亏损扩大;此外,需合理分配资金,预留足够的保证金,避免因保证金不足被强行平仓。

3. 重点关注核心指标:实操中,需重点关注上证50现货指数走势、基差变动、宏观经济数据(如CPI、PMI、利率)、政策动向,以及核心成分股的表现,结合多方面因素判断市场方向,不盲目跟风交易——例如,经济复苏预期明确、流动性宽松时,可适度关注多头机会;经济下行、政策收紧时,需谨慎观望或轻仓空头。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.xlyzjpj.com/4399/