国际黄金期货作为全球金融市场的核心避险品种,其价格波动始终牵动着无数投资者的神经。进入2026年以来,受全球宏观经济、地缘政治、美元走势等多重因素影响,国际黄金期货价格呈现出震荡上行后高位调整的态势,截至2026年2月7日,纽约金期货价格报4988.6美元/盎司,较年初涨幅显著,成为市场关注的焦点。对于投资者而言,精准把握最新行情、明晰影响因素及交易要点,是规避风险、把握盈利机会的关键。

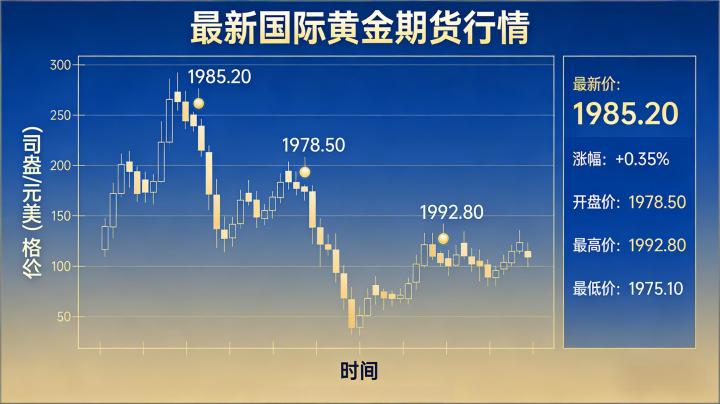

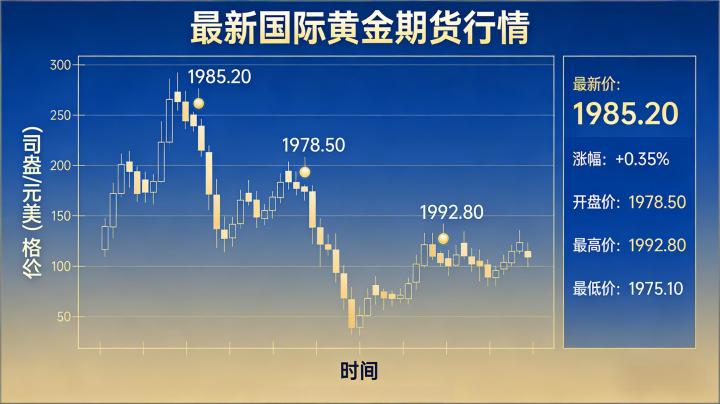

(一)最新国际黄金期货行情走势

从近期行情来看,2026年1月以来,国际黄金期货价格整体呈现“先冲高、后回调、再企稳”的走势。1月中下旬,受美联储加息预期降温、全球地缘冲突加剧等因素推动,纽约金期货价格一度突破5500美元/盎司关口,创下阶段性新高,其中1月28日单日涨幅达328.4美元/盎司,涨跌幅6.46%,表现出强劲的上涨动能。进入2月以来,价格出现阶段性回调,2月5日单日下跌134.4美元/盎司,随后逐步企稳回升,2月6日收盘价报4956.0美元/盎司,较前一交易日上涨94.6美元/盎司,涨跌幅1.95%。

从成交量来看,近期国际黄金期货交易活跃度有所波动,1月27日成交量达到31.89万手的阶段性峰值,随后逐步回落,2月6日成交量为1386手,持仓量为4454手,显示出市场多空双方在高位区域呈现出谨慎博弈的态势。对比国内黄金期货,沪金期货价格同步联动,截至2月7日,沪金期货价格报1114.5元/克,较年初涨幅达2.82%,与国际黄金期货走势保持高度一致。

(二)影响国际黄金期货价格的核心因素

国际黄金期货价格的波动并非偶然,而是受多重因素综合影响,其中核心因素主要集中在以下三个方面,投资者需重点关注。

一是美元汇率走势。黄金以美元计价,美元强弱与黄金价格呈现典型的负相关关系。2026年1月以来,美元指数呈现震荡走弱态势,主要受美联储加息周期接近尾声的预期影响,市场普遍预期美联储可能在年内开启降息通道,导致美元吸引力下降,间接推动黄金价格上涨。反之,若美元指数走强,黄金价格则可能面临回调压力。

二是地缘政治局势。黄金作为传统避险资产,地缘政治冲突的升级往往会推动其价格上涨。2026年初以来,全球部分地区地缘冲突加剧,区域局势的不确定性上升,市场避险情绪升温,资金纷纷涌入黄金市场,成为推动黄金价格冲高的重要动力。此外,全球经济复苏进程的不确定性,也进一步提升了黄金的避险需求。

三是全球宏观经济数据。全球主要经济体的经济数据,直接影响市场对货币政策的预期,进而影响黄金价格。例如,美国非农就业数据、CPI数据、GDP数据等,若数据不及预期,往往会弱化美联储加息预期,利好黄金价格;反之,若数据好于预期,则可能强化加息预期,利空黄金价格。同时,全球央行的黄金储备动作,也会对长期黄金价格形成支撑。

(三)国际黄金期货交易实操要点

对于参与国际黄金期货交易的投资者而言,除了关注行情和影响因素,掌握必要的实操要点也至关重要,能够有效规避交易风险。

首先,明确交易规则。国际黄金期货主要在纽约商品交易所(COMEX)交易,报价单位为美元/金衡盎司,交易时间覆盖全球主要时段,投资者需熟悉交易时间、交割规则、保证金比例等核心内容,避免因规则不熟悉导致交易失误。其次,做好仓位管理。黄金期货杠杆效应显著,通常杠杆比例在5-10倍,高杠杆意味着高风险,投资者需合理控制仓位,避免重仓操作,建议单次仓位不超过账户资金的30%,预留充足资金应对行情波动。

最后,设定止损止盈。黄金价格波动剧烈,单日涨跌幅可能超过5%,投资者在交易前需明确止损止盈点位,一旦价格触及止损位,果断平仓离场,避免亏损扩大;当价格达到止盈目标时,及时落袋为安,不贪多恋战。同时,投资者需保持理性,避免被市场情绪左右,杜绝追涨杀跌的非理性交易行为。

二、橡胶期货与橡胶贸易联动分析及市场展望

橡胶作为重要的工业原材料,广泛应用于汽车、轮胎、化工等多个领域,其期货市场与实体贸易市场联系紧密,相互影响、相互联动。2026年以来,国内橡胶期货价格呈现震荡运行态势,结合全球橡胶贸易格局的变化,深入分析二者的联动关系,对于期货投资者和实体贸易商均具有重要的参考意义。本文将围绕橡胶期货行情、贸易格局、联动逻辑及市场展望展开详细解析。

(一)2026年橡胶期货最新行情走势

截至2026年2月6日,国内橡胶主连期货价格报16119元/吨,较前一交易日下跌25元/吨,涨跌幅为-0.16%,当日最高16210元/吨,最低16020元/吨,成交量为70876手,持仓量保持稳定。从近期走势来看,2026年年初以来,橡胶期货价格呈现“震荡下行、小幅反弹”的态势,1月初价格一度接近17000元/吨,随后逐步回调,2月中旬逐步企稳,整体波动幅度控制在5%以内,市场多空双方博弈相对温和。

从期货市场基本面来看,当前橡胶期货市场呈现“供需基本平衡、库存合理”的格局。供应端,国内天然橡胶产区逐步进入停割期,供应压力有所缓解;进口方面,全球主要橡胶出口国出口量保持稳定,进口成本波动不大,对国内供应形成补充。需求端,汽车行业作为橡胶的主要消费领域,近期汽车产量和销量呈现小幅回升态势,轮胎企业开工率逐步提高,对橡胶的需求形成一定支撑;同时,化工领域的需求保持稳定,进一步缓解了需求端的压力。

(二)全球橡胶贸易格局及核心特点

橡胶贸易作为全球大宗商品贸易的重要组成部分,其贸易格局呈现出“产地集中、消费集中、贸易流向明确”的特点,核心产区与核心消费区的分布,直接决定了全球橡胶贸易的流向。

从供应端来看,全球天然橡胶主要产区集中在东南亚地区,泰国、印度尼西亚、马来西亚三国的天然橡胶产量占全球总产量的70%以上,是全球最大的天然橡胶出口国。其中,泰国作为全球最大的天然橡胶生产国和出口国,其产量和出口量的变化,直接影响全球橡胶供应格局和价格走势。此外,越南、柬埔寨等新兴产区的产量逐步增加,在全球橡胶贸易中的占比逐步提升。

从需求端来看,全球橡胶主要消费区集中在亚洲、北美和欧洲,其中中国、美国、日本、印度是全球最大的橡胶消费国。中国作为全球最大的橡胶消费国和进口国,每年需要进口大量的天然橡胶和合成橡胶,以满足国内汽车、轮胎等行业的需求,中国的橡胶进口量占全球橡胶贸易总量的30%以上,对全球橡胶贸易格局具有重要的影响力。

从贸易流向来看,全球橡胶贸易主要呈现“东南亚产区→亚洲消费区”的核心流向,泰国、印度尼西亚等东南亚国家的橡胶,主要出口至中国、印度等亚洲国家;同时,部分橡胶出口至欧洲和北美地区,形成了“产地集中出口、消费区集中进口”的贸易格局。此外,合成橡胶的贸易呈现出“区域化”特点,主要消费国大多拥有自己的合成橡胶生产能力,进口量相对较少。

(三)橡胶期货与橡胶贸易的联动逻辑

橡胶期货与橡胶贸易的联动,本质上是“期货价格引导现货贸易价格、现货贸易供需支撑期货价格”的双向联动关系,二者相互影响、相互作用,共同决定了橡胶市场的整体走势。

一方面,期货价格对现货贸易价格具有引导作用。橡胶期货作为标准化的衍生品,其价格能够及时反映市场的供需变化、宏观经济形势、政策导向等多重因素,具有价格发现的功能。现货贸易商在进行橡胶采购、销售时,往往会以期货价格作为定价参考,期货价格的上涨或下跌,会直接影响现货贸易商的报价和采购决策。例如,当期货价格上涨时,现货贸易商往往会提高报价,减少库存抛售;当期货价格下跌时,现货贸易商往往会降低报价,加快库存周转,避免亏损。

另一方面,现货贸易供需对期货价格具有支撑作用。期货价格的波动,最终取决于现货市场的供需关系,现货贸易的供需变化,是期货价格波动的核心支撑。例如,当现货市场供应紧张、需求旺盛时,现货价格会上涨,进而推动期货价格上涨;当现货市场供应充足、需求疲软时,现货价格会下跌,进而带动期货价格回调。此外,现货贸易中的库存水平、进口量、开工率等数据,也会及时传递到期货市场,影响期货价格的波动。

(四)橡胶期货与贸易市场未来展望

展望未来一段时间,橡胶期货与橡胶贸易市场将呈现“震荡运行、逐步回暖”的态势,核心影响因素主要集中在供需两端和宏观经济形势。

从供应端来看,随着东南亚产区停割期的延续,天然橡胶供应压力将持续缓解,预计未来1-2个月,全球天然橡胶供应将保持稳定;进口方面,中国橡胶进口量将逐步回升,以满足国内需求,对现货市场形成支撑。从需求端来看,汽车行业逐步复苏,轮胎企业开工率将进一步提高,对橡胶的需求将持续增加;同时,全球宏观经济逐步回暖,化工领域的需求也将逐步提升,进一步带动橡胶需求增长。

从期货市场来看,预计未来橡胶期货价格将呈现震荡上行的态势,波动幅度将逐步扩大,投资者可重点关注现货供需变化、宏观经济数据及政策导向,合理把握交易机会;对于现货贸易商而言,可利用期货市场进行套期保值,规避现货价格波动带来的风险,稳定经营利润。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.xlyzjpj.com/4956/