原油期货作为全球能源市场的核心交易品种,其总交易量不仅反映市场活跃度,更成为研判全球经济走势、能源供需格局的关键指标。近年来,受地缘政治、宏观经济周期、能源转型等多重因素影响,全球原油期货市场总交易量呈现出波动增长的态势,主要交易品种与核心交易所的市场地位持续稳固。

一、全球原油期货市场核心品种与交易量格局

全球原油期货市场以三大基准品种为核心,交易量集中于国际主流交易所,形成了“欧美主导、亚洲补充”的格局。其中,洲际交易所(ICE)与纽约商品交易所(NYMEX)占据全球原油期货交易量的绝大部分份额,上海期货交易所(SHFE)等亚洲交易所则逐步提升市场影响力。

1. 核心交易品种及交易量贡献

ICE布伦特原油期货是全球流动性最强的原油期货品种,影响着全球四分之三以上国际交易原油的定价,其交易量长期位居全球首位。2025年9月24日,ICE布伦特原油期货持仓量(OI)创下300万手的历史新高,同比增幅达30%,带动ICE原油期货整体持仓量于9月26日突破1100万手,同比增长20%,反映出市场对布伦特原油定价权的高度认可。

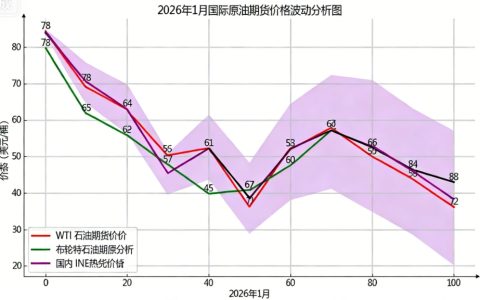

纽约商品交易所的西德克萨斯中质原油(WTI)期货是北美市场的核心基准,与布伦特原油期货共同构成全球原油定价的“双引擎”。ICE同时覆盖WTI、米德兰WTI(HOU)、普氏迪拜原油、穆尔班原油等品种,形成了多元化的原油期货产品组合,进一步巩固了其在全球市场的领先地位。

亚洲市场方面,上海期货交易所的原油期货(SC)逐步成为亚太地区原油定价的重要参考。从2025年12月的交易数据来看,上海原油期货主连合约日均交易量维持在6-8万手区间,11月21日单日交易量达14.15万手,创短期峰值,显示出国内及亚太投资者对原油期货的参与度持续提升。

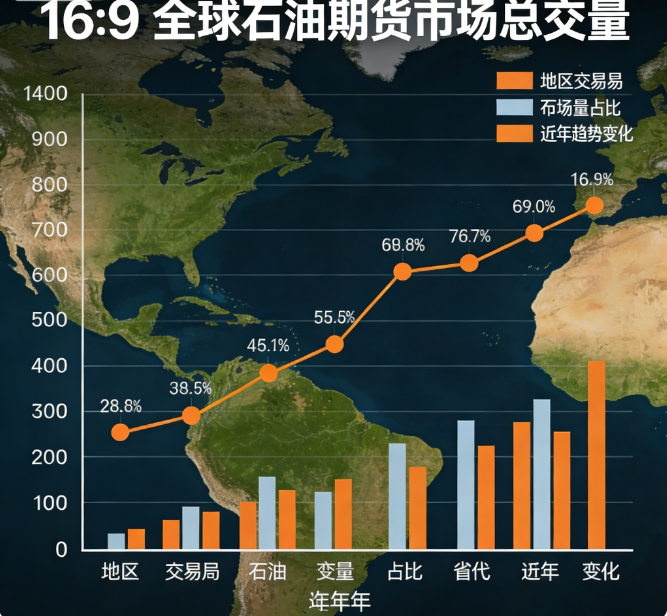

2. 全球总交易量整体态势

近年来,全球原油期货市场总交易量保持波动上升趋势,2023-2025年复合增长率维持在5%-8%。受全球经济复苏节奏、地缘政治冲突(如中东局势、俄乌冲突)、OPEC+减产政策等因素影响,交易量阶段性波动明显——当市场对原油供需预期存在分歧时,投资者的套期保值与投机需求会显著增加,推动交易量短期激增。

二、影响全球原油期货市场总交易量的核心因素

全球原油期货总交易量的变化并非孤立存在,而是与宏观经济、市场情绪、政策调控等多重因素深度绑定,短期受突发因素扰动,长期则由供需基本面与经济周期主导。

1. 宏观经济与能源需求

从长期来看,原油期货交易量与全球经济增长周期高度相关。当全球经济处于扩张阶段,工业生产、交通运输等领域的原油需求增加,企业套期保值需求与投资者投机需求同步上升,推动交易量持续增长;反之,经济增长放缓或衰退时,原油需求萎缩,交易量往往随之下降,价格也可能进入长期下跌通道。例如,2025年全球经济温和复苏,带动原油需求稳步回升,成为ICE原油期货持仓量创新高的重要支撑。

2. 地缘政治与市场情绪

地缘政治冲突是影响原油期货交易量的短期核心变量。中东、东欧等原油主产区的局势动荡,会引发市场对原油供应中断的担忧,加剧价格波动,进而刺激投资者增加交易频率以规避风险或捕捉价差机会,导致交易量短期大幅攀升。此外,市场情绪的变化也会直接影响交易量——当原油价格突破关键点位时,投机资金的涌入会进一步放大交易量波动。

3. 政策调控与能源转型

OPEC+的减产、增产政策直接影响全球原油供需格局,进而改变市场对价格的预期,带动交易量变化。同时,全球能源转型进程加速,可再生能源替代、碳减排政策等长期因素,虽未直接抑制原油期货交易量,但推动市场结构调整,如低硫柴油期货等清洁油品合约的交易量占比逐步提升。

4. 交易所机制与流动性

主流交易所的产品设计与机制优化对交易量形成重要支撑。ICE通过整合全球原油基准品种,提供超过800种期货和期权合约,满足不同投资者的风险管理需求,同时通过保证金减免等政策提升市场流动性。上海期货交易所则不断完善原油期货交割机制,扩大交割区域与参与主体,推动交易量稳步增长。

三、原油期货交易量对市场的传导作用与意义

全球原油期货市场总交易量不仅是市场活跃度的“晴雨表”,更对原油价格形成、市场趋势研判及产业风险管理具有重要传导作用。

1. 价格趋势的预警信号

交易量与价格的联动关系的是研判市场趋势的核心逻辑。短期来看,若原油期货交易量大幅增加且价格同步上涨,往往预示短期上涨趋势将延续;若交易量激增但价格下跌,则可能意味着下跌趋势将持续,反映市场抛售情绪浓厚。长期来看,交易量的持续上升与价格上涨形成共振,可能标志着原油市场进入长期上涨周期,反之则可能开启下跌通道。

|

交易量变化情况

|

价格变化情况

|

市场趋势影响

|

|

短期大幅增加

|

上涨

|

短期内上涨趋势可能延续

|

|

短期大幅增加

|

下跌

|

短期内下跌趋势可能持续

|

|

长期上升

|

上涨

|

长期上涨趋势可能形成

|

|

长期下降

|

下跌

|

长期下跌趋势可能形成

|

2. 产业风险管理的核心依托

原油期货市场的高交易量为油气企业、炼油厂等产业主体提供了充足的流动性,使其能够通过套期保值操作锁定采购或销售价格,规避价格波动风险。例如,中东原油出口商可通过ICE普氏迪拜原油期货对冲价格风险,北美页岩油企业则可借助WTI期货管理生产利润,而交易量的充足性直接决定了套期保值操作的效率与成本。

3. 全球能源市场的定价锚点

四、未来全球原油期货交易量发展趋势展望

展望未来,全球原油期货市场总交易量有望维持波动增长态势,但结构分化将进一步加剧。一方面,能源转型背景下,原油长期需求增长承压,可能制约交易量的整体增速;另一方面,地缘政治不确定性、市场对价格波动的敏感性上升,将持续支撑短期交易量波动。

区域市场方面,亚洲原油需求的持续增长将推动上海、新加坡等交易所的原油期货交易量提升,全球交易量格局有望逐步向“欧美主导、亚洲崛起”转变。同时,低硫油品、生物燃料等新能源相关期货品种的交易量占比将逐步提升,成为市场增长的新动力。

对于投资者与产业主体而言,需密切关注全球经济复苏节奏、地缘政治动态及能源政策变化,通过跟踪核心交易所的交易量数据与价格联动关系,精准把握市场趋势,有效管理风险。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.xlyzjpj.com/4175/