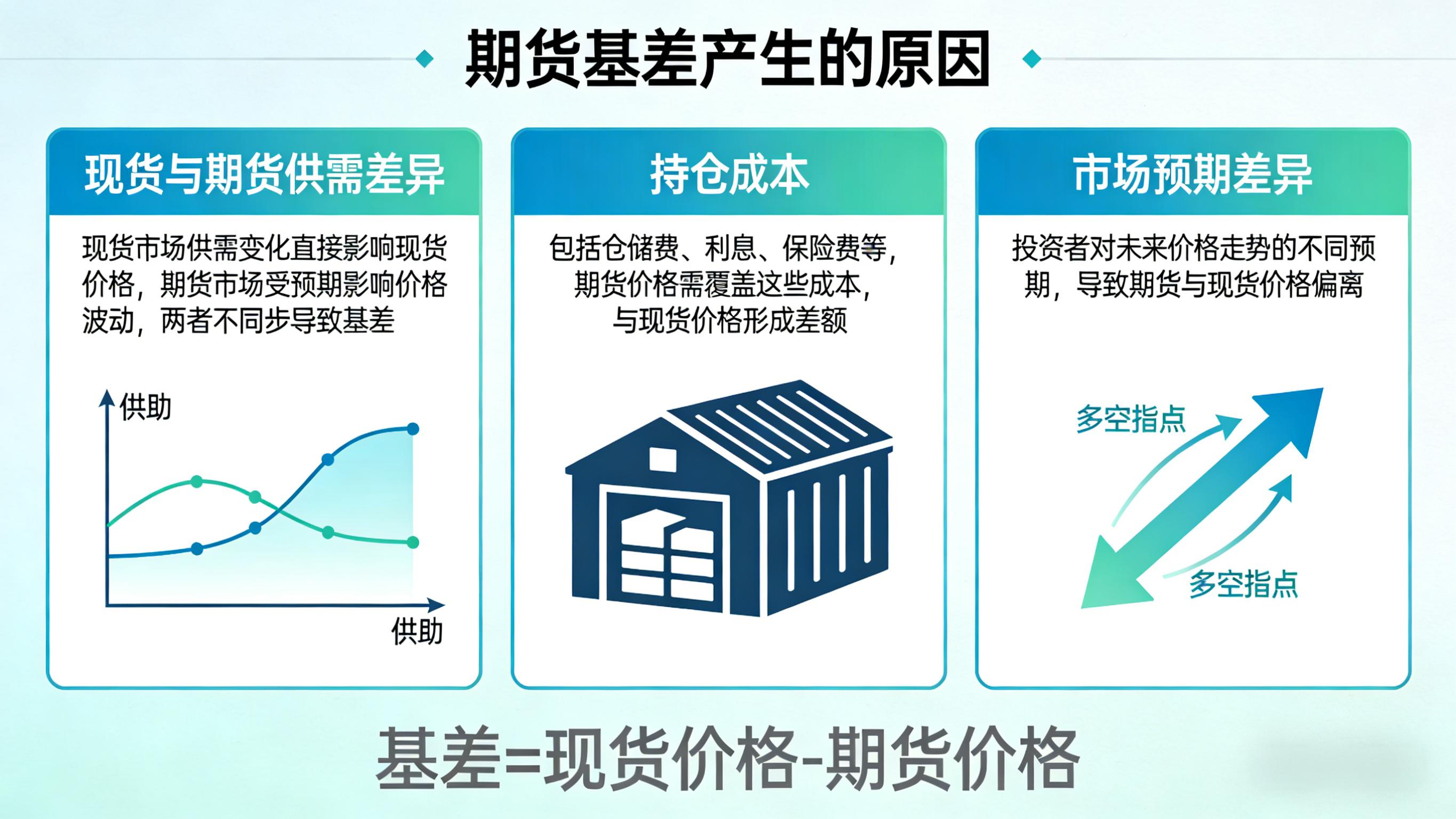

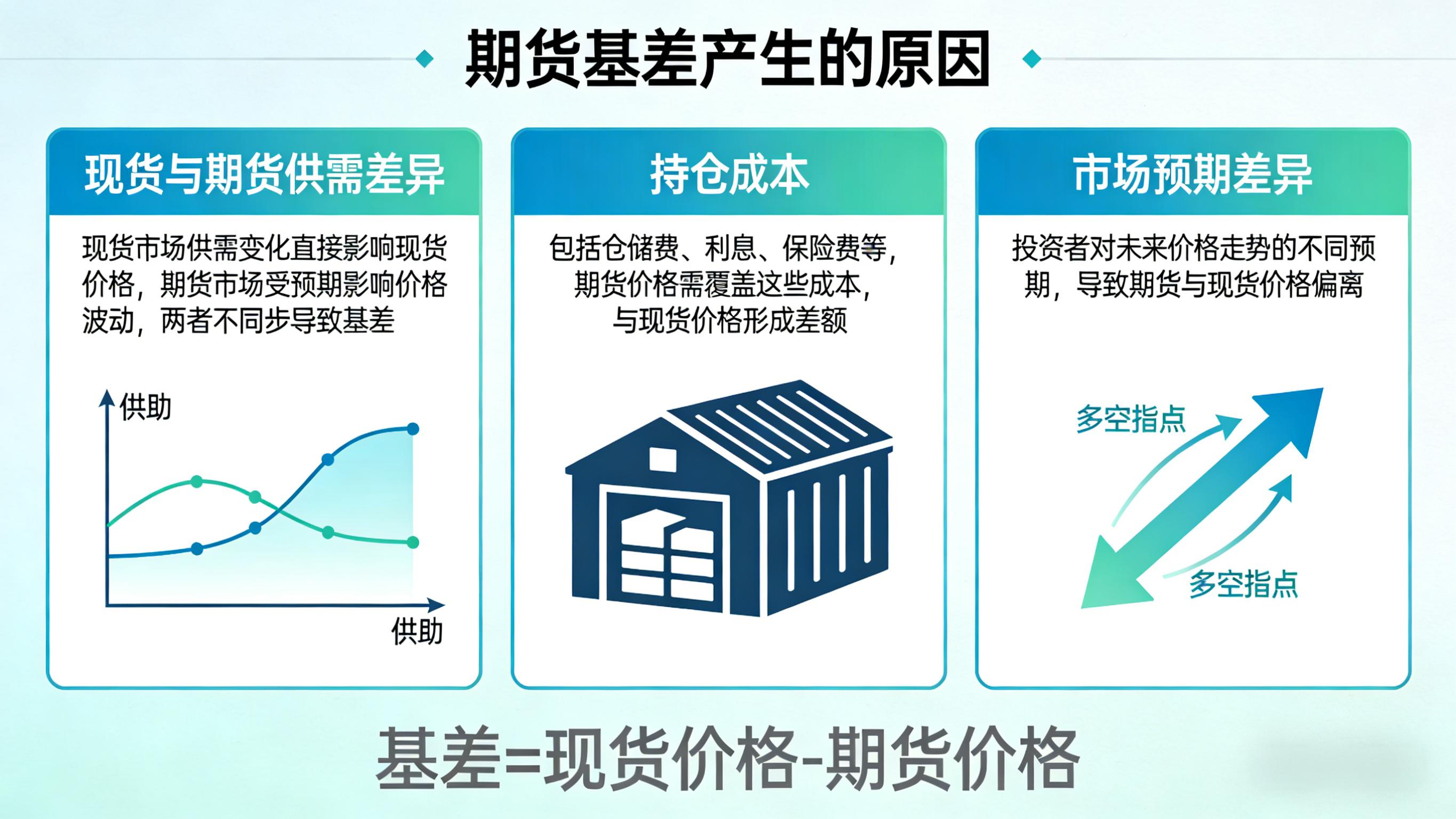

期货基差是连接期货市场与现货市场的核心纽带,其变化不仅反映了期货与现货的价格关系,更蕴含着市场供需、持有成本、预期变化等多重信息,是期货市场价格发现和风险管理功能的重要体现。很多交易者对基差的理解仅停留在 “现货价格减期货价格” 的表面公式,却忽视了基差产生的深层原因,导致无法利用基差信息做出合理的交易决策。本文将从基差的本质出发,深入解析期货基差产生的核心原因,帮助交易者理解基差背后的市场逻辑。

一、持有成本差异 基差产生的理论基础

持有成本是期货基差产生的最底层、最核心原因,也是基差波动的 “理论锚点”,其本质是现货持有者持有商品至期货交割日所产生的各项成本之和,正是这种成本的存在,让期货价格与现货价格形成了天然的价差,进而产生基差。持有成本主要包括三大类,一是仓储费用,即商品存储在仓库中产生的租金、保管费、装卸费等,不同商品的仓储费用差异显著,农产品因易损耗、需特殊保存,仓储费用相对较高,工业品的仓储费用则相对稳定;二是资金利息,即持有者为购买现货占用资金所产生的机会成本,资金利息与市场利率正相关,利率越高,持有成本越高,反之则越低;三是损耗成本,即商品在持有过程中因自然因素、运输因素产生的数量减少或品质下降,如农产品的虫蛀、油脂的氧化、金属的锈蚀等,损耗成本与持有时间成正比,持有时间越长,损耗越大。

从理论上讲,期货价格应等于现货价格加上持有成本,此时基差为负,形成 “正向市场”,这是期货市场的常态。而持有成本的变化,会直接导致基差的波动,例如仓储费用上涨、市场利率提升,会让持有成本增加,期货价格与现货价格的价差扩大,基差走弱;仓储费用下降、利率降低,持有成本减少,价差缩小,基差走强。此外,不同交割月份的期货合约,因持有时间不同,持有成本也存在差异,近月合约持有成本低,远月合约持有成本高,这也导致不同合约的基差呈现出不同的特征。

二、市场供需失衡 基差产生的现实驱动

如果说持有成本是基差产生的理论基础,那么市场供需失衡就是基差产生和波动的核心现实驱动,当现货市场和期货市场的供需关系出现差异时,价格会偏离持有成本决定的合理区间,进而让基差呈现出不同的特征,甚至形成 “反向市场”(基差为正,期货价格低于现货价格)。现货市场的供需状况直接决定现货价格的走势,当现货市场供应短缺、需求旺盛时,现货价格会大幅上涨,若期货价格因反应滞后或资金博弈未同步上涨,就会导致基差走强,甚至由负转正;当现货市场供应过剩、需求低迷时,现货价格会下跌,若期货价格相对坚挺,基差则会走弱,负值扩大。例如农产品收获季,现货供应激增,现货价格大幅下跌,期货价格因预期后续需求回升未同步下跌,基差会明显走弱;而在农产品消费旺季,现货需求上升,库存减少,现货价格上涨,基差则会走强。

期货市场的供需则受资金流动、持仓结构、市场预期等因素影响,与现货市场的供需并非完全同步。当大量投机资金涌入期货市场做多,会推动期货价格大幅上涨,即使现货市场供需平衡,也会导致期货价格远超现货价格,基差走弱;当期货市场资金撤离,空头力量占据主导,期货价格大幅下跌,基差则会走强。此外,期货市场的交割规则也会影响供需,若交割品等级要求过高、交割库分布不合理,会导致期货市场的有效供应不足,推高期货价格,进而影响基差。

三、市场预期偏差 基差产生的情绪因素

期货市场作为远期价格的发现市场,其价格反映的是市场参与者对未来商品价格的预期,而现货市场价格反映的是当前的实际供求状况,这种 “未来预期” 与 “当前现实” 的偏差,是期货基差产生的重要情绪因素,也是基差波动的重要推手。市场参与者对未来宏观经济、行业政策、供需变化的预期,会直接反映在期货价格中,当市场普遍看涨未来商品价格时,会提前推高期货价格,即使当前现货市场供需平衡,现货价格稳定,也会导致期货价格高于现货价格,基差走弱;当市场普遍看跌未来价格时,期货价格会提前下跌,基差则会走强。例如 OPEC + 宣布未来将大幅减产,市场预期原油价格将上涨,原油期货价格会立即拉升,而现货价格因当前供应充足未同步上涨,进而导致原油相关期货品种的基差走弱。预期的 “一致性” 和 “极端性” 会进一步放大基差的波动,当多数交易者形成相同的看涨或看跌预期时,期货价格会出现过度反应,导致基差偏离持有成本的合理区间;当市场预期出现分歧,多空博弈激烈时,期货价格会大幅震荡,基差也会呈现出无序波动的特征。此外,突发消息(如地缘政治冲突、自然灾害、政策调整)会快速改变市场预期,引发期货价格的剧烈波动,进而导致基差的短期大幅变动,这也是期货市场中基差异常波动的重要原因。

四、制度规则约束 基差产生的外部条件

期货市场的制度规则和交易机制,是基差产生的重要外部约束条件,不同的交割规则、限仓制度、保证金制度等,会通过影响期货市场的价格形成和资金流动,间接导致基差的产生和波动,让基差偏离理论上的合理区间。交割规则对基差的影响最为直接,一是交割品等级设置,期货合约对交割品的品质、规格有明确要求,若现货市场中符合交割标准的商品数量有限,会导致现货交割品价格上涨,进而推高现货价格,影响基差;若允许替代品种交割,并设置合理的升贴水,会增加期货市场的有效供应,平抑期货价格,让基差回归合理区间。二是交割库分布,交割库的位置直接影响现货的运输成本,若交割库集中在产区,现货交易主要在销区,运输成本会成为基差的重要组成部分,销区现货价格会高于产区,进而导致基差的区域差异;若交割库分布不合理,会导致部分地区现货与期货价格脱节,基差大幅波动。限仓制度和保证金制度则通过影响资金流动间接影响基差,限仓制度限制了单个账户的最大持仓量,若套利资金因限仓无法大规模入场,当基差偏离合理区间时,无法通过 “买现货卖期货” 或 “卖现货买期货” 的套利操作推动基差回归,导致基差偏离的时间延长;保证金制度则决定了期货交易的杠杆水平,保证金比例降低,杠杆放大,会吸引更多资金涌入期货市场,加剧期货价格的波动,进而导致基差的震荡;保证金比例提高,杠杆降低,资金撤离,期货价格趋于稳定,基差也会相对平稳。期货基差的产生并非单一因素作用的结果,而是持有成本、市场供需、预期偏差、制度规则等多重因素共同作用的产物,其背后蕴含着期货市场和现货市场的整体运行逻辑。对于期货交易者而言,理解基差产生的深层原因,不仅能更好地把握期货价格的波动规律,还能利用基差信息进行套期保值、套利交易和趋势判断,让交易决策更具科学性。同时,基差的变化也是市场的 “晴雨表”,通过分析基差的波动特征,能精准捕捉市场供需、预期变化等核心信息,为交易提供重要参考。

主题测试文章,只做测试使用。发布者:admin,转转请注明出处:https://www.xlyzjpj.com/4602/